Archives de la catégorie Actuaire

ISFA 3A – IFRS & Solva II – Assignation des thèmes

Posté par Pierre Thérond dans Actuaire le 26 février 2024

Aux étudiants de 3e année d’actuariat

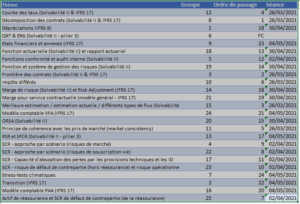

Vous trouverez ci-après le thème qui a été affecté à votre groupe de travail.

Les instructions complètes sur votre messagerie @etu.univ-lyon1.fr

| Ordre de passage | Thème | Groupe |

| 1 | Décomposition des contrats (Solvabilité II & IFRS 17) | 21 |

| 2 | Frontière des contrats (Solvabilité II & IFRS 17) | 23 |

| 3 | Meilleure estimation / estimation actuelle / différents types de flux (Solvabilité II & IFRS 17) | 2 |

| 4 | Courbe des taux (Solvabilité II & IFRS 17) | 15 |

| 5 | Principe de cohérence avec les prix de marché (market consistency) | 19 |

| 6 | Impôts différés (Solvabilité II & IFRS) | 24 |

| 7 | Actif de réassurance et SCR de défaut de contrepartie (de la réassurance) | 18 |

| 8 | SCR – approche par scénario (risques de souscription vie), y.c. CAT | 14 |

| 9 | SCR – approche par scénario (risques de marché) | 5 |

| 10 | SCR – Risques de souscription non-vie et Santé NSLT, y.c. CAT | 7 |

| 11 | SCR – risque de défaut de contrepartie (hors réassurance) et risque opérationnel | 12 |

| 12 | SCR – Capacité d’absoption des pertes par les provisions techniques et les ID | 17 |

| 13 | Fonctions conformité et audit interne (Solvabilité II) | 22 |

| 14 | Fonction actuarielle (Solvabilité II) et rapport actuariel | 20 |

| 15 | Fonction risque et système de gestion des risques et ORSA (Solvabilité II) | 10 |

| 16 | RSR, SFCR, QRT & ENS (Solvabilité II – pilier 3) | 9 |

| 17 | Marge de risque (Solvabilité II) et Risk Adjustment (IFRS 17) | 8 |

| 18 | Dépréciations (IFRS 9) | 1 |

| 19 | Marge pour service contractuelle (modèle général – IFRS 17) | 16 |

| 20 | Modèle comptable PAA (IFRS 17) | 3 |

| 21 | Modèle comptable VFA (IFRS 17) | 4 |

| 22 | Etats financiers et annexes (IFRS 17) | 11 |

| 23 | Directive IORP | 13 |

| 24 | Stress-tests climatiques | 6 |

ISFA 2A | Assurance vie – update

Posté par Pierre Thérond dans Actuaire le 9 avril 2021

Le plan du cours mis à jour, avec les différents liens vers les documents à étudier est disponible sur la page du cours.

Par ailleurs, comme annoncé en séance, l’examen est planifié pour le mercredi 12 mai de 8h à 10h. Il comportera les deux parties du cours (i.e. y compris celle assurée par R. Chalendard).

ISFA 3A | IFRS & Solvabilité II | ordre de passage modifié

Posté par Pierre Thérond dans Actuaire, Normes IFRS le 22 mars 2021

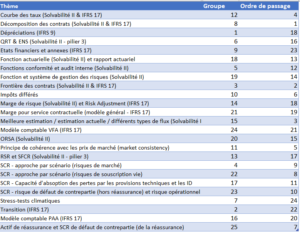

Vous trouverez, dans le tableau infra, l’ordre de passage avec les séances correspondantes. Comme indiqué par email, vous disposerez de 18 minutes d’exposé qui seront suivies de 7 minutes de questions. Soyez donc précis et efficace dans votre intervention.

ISFA 3A | IFRS & Solvabilité II | Ordre de passage

Posté par Pierre Thérond dans Actuaire, Normes IFRS le 5 mars 2021

Vous trouverez dans le tableau infra l’ordre de passage pour la présentation des groupes sur les différentes thématiques :

ISFA 2A | Annales du cours d’assurance

Posté par Pierre Thérond dans Actuaire le 26 avril 2020

Vous trouverez sur la page du cours, les examens de première session des deux précédentes années. En deuxième session, les élèves devaient composer sur des questions de cours.

Ces informations ne présument pas des examens de première et deuxième sessions de cette année universitaire.

ISFA 2A | Cours d’assurance (vie)

Posté par Pierre Thérond dans Actuaire le 30 mars 2020

J’ai créé une page spécifique pour ce cours sur laquelle vous trouverez le plan détaillé mis à jour (complété et avec certains liens hypertext qui ne fonctionnaient plus et ont été mis à jour), ainsi que le lien sur lequel vous pourrez trouver les documents de référence avec les comptes sociaux que vous devez étudier.

La première heure de chaque prochaine séance de cours planifiée sera consacrée à des séances de questions-réponses sur les éléments étudiés. D’ici là, vous pouvez poser vos questions par email.

ISFA 3A / IFRS & Solvabilité II – Instructions pour les exposés

Posté par Pierre Thérond dans Actuaire le 14 avril 2019

Pour mémoire, quelques liens utiles pour démarrer se trouvent ici : http://www.therond.fr/enseignement/solvabilite-2/

La première séance de présentation se déroulera le vendredi 10 mai.

Rappel des instructions

Chaque groupe doit préparer un support présentant :

– la présentation de la thématique et le contexte dans lequel elle s’inscrit

– l’importance du sujet eu égard au référentiel concerné (SII, IFRS ou les deux) et d’une manière générale la problématique identifiée

– les enjeux en matière de solvabilité ou (non exclusif) de communication financière

– l’identification d’enjeux opérationnels pour les assureurs dans la mise en œuvre

Les références règlementaires doivent être citées dans le corps du document. Tout document externe utilisé (documents publics uniquement) doivent figurer en annexe. Les articles et ouvrages répertoriés dans une diapositive « Bibliographie ».

Les thèmes sont de difficulté variable. Ceci sera intégré dans l’appréciation du travail. Tous les étudiants d’un groupe devront s’exprimer dans la présentation ou la réponse aux questions.

ISFA 3A | Examen IFRS & SII | FAQ

Posté par Pierre Thérond dans Actuaire le 11 mai 2017

Je mets sur cet article les questions que je reçois. J’augmenterai cet article au fur et à mesure.

Problème examen 2016 : calcul de la PBDP

Q. Dans le calcul de la PBDP en face des titres en AFS, pourquoi calcule-t-on pour le zéro-coupon sur la base de (4400 – 4240) et pas de (4400 – 4000) ?

L’amortissement du ZC est déjà passé dans l’assiette de participation aux bénéfices de l’année (puisque ce titre est comptabilisé en coût amorti en FGAAP puisqu’il relève de l’art. R343-9 C. ass.), reste donc pour la PPBD à déterminer le latent entre la valorisation IFRS (juste valeur) et la valeur déjà passée en résultat (4240). Lire la suite »

ISFA 3A / IFRS & SII / élements de correction de l’examen 2016

Posté par Pierre Thérond dans Actuaire, Normes IFRS le 7 mai 2017

Suite à la demande du cours de vendredi, quelques points d’attention relatifs au problème posé en 2016 (que j’ai rajouté ici).

Au 31/12/N

La première année est assez simple à gérer : il n’y a pas de contrat d’assurance. Le capital est investi dans des actifs financiers. Ceux-ci rapportent (en cash) :

- rien pour l’OPCVM,

- les dividendes des actions (5)

- les coupons (25) pour les obligations

En comptabilité des assurances

Ni les OPCVM, ni les actions n’ont à être dépréciés. De plus, comme les obligations sont au pair, leur valeur nette comptable est égale à leur prix d’acquisition, il n’y a donc pas d’amortissement de surcote/décote à comptabiliser.

Le résultat (30) se réduit donc aux coupons et aux dividendes des actions.

En IFRS

Au-delà du revenu des obligations (les coupons) et des actions (les dividendes), les actions (comptabilisées en HFT) gagnent 60, le résultat s’élève donc à 90.

La taille du bilan correspond à la taille de l’actif : 300 pour les obligations en HTM, 180 pour celles en AFS, 260 pour les actions, 360 pour l’OPCVM et 30 à la banque, soit un total de 1130.

Au 31/12/N

En comptabilité des assurances

Pour déterminer le montant de revalorisation, il faut préalablement calculer le taux de rendement comptable (5,5 %) qui s’obtient :

- Au numérateur, on trouve : les coupons des obligations (25), les dividendes des actions (10) et l’amortissement du zéro-coupon (240), soit un total de 275

- Au dénominateur, on prend les VNC début de période, soit 5000 (on rappelle que le résultat N a été versé sous forme de dividende aux actionnaires).

N.B. Le Code des assurances requiert dans ce calcul de prendre la moyenne des VNC début et fin de période au dénominateur. Comme on fait l’hypothèse ici que les flux interviennent en fin de période et qu’il n’y a ni achat, ni vente en cours de période, on retient la VNC début de période de sorte à obtenir le bon rendement comptable.

Le montant minimal à redistribuer aux assurés s’élève donc à

En IFRS

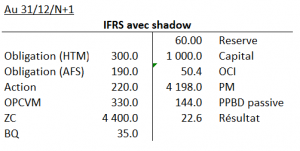

Le bilan N+1 (avec shadow accounting) est le suivant :

Les deux points délicats :

- il reste 60 de report de résultat (les 90 de résultat IFRS de la première période desquels on a ôté les 30 qui ont été versés sous forme de dividende),

- le calcul de la PPB différée.

S’agissant de ce-dernier point, la PPBD (144) est déterminée sur les titres qui sont comptabilisés différemment en IFRS qu’en comptabilité des assurances, ici :

- PBDP, avec variation en OCI, en face des titres AFS pour

- PBPD, avec variation en résultat, en face des titres HFT pour

N.B. Ne pas oublier de réduire l’assiette, dans le calcul du montant de PPBD, à la part des provisions dans l’actif général.

Bon courage à tous dans vos ultimes révisions.

ISFA 3A / page du cours SII et IFRS mise à jour

Posté par Pierre Thérond dans Actuaire le 5 mai 2017

La page dédiée au cours d’introduction à Solvabilité II et aux normes IFRS pour les assureurs a été mise à jour avec les supports et la date d’examen.

L’examen se déroulera sous la forme d’un QCM portant sur les trois parties du cours :

- réglementation, comptabilité et gestion d’une activité vie,

- communication financière,

- réglementation prudentielle et supervision.

Bon courage à toutes et tous.