Suite à la demande du cours de vendredi, quelques points d’attention relatifs au problème posé en 2016 (que j’ai rajouté ici).

Au 31/12/N

La première année est assez simple à gérer : il n’y a pas de contrat d’assurance. Le capital est investi dans des actifs financiers. Ceux-ci rapportent (en cash) :

- rien pour l’OPCVM,

- les dividendes des actions (5)

- les coupons (25) pour les obligations

En comptabilité des assurances

Ni les OPCVM, ni les actions n’ont à être dépréciés. De plus, comme les obligations sont au pair, leur valeur nette comptable est égale à leur prix d’acquisition, il n’y a donc pas d’amortissement de surcote/décote à comptabiliser.

Le résultat (30) se réduit donc aux coupons et aux dividendes des actions.

En IFRS

Au-delà du revenu des obligations (les coupons) et des actions (les dividendes), les actions (comptabilisées en HFT) gagnent 60, le résultat s’élève donc à 90.

La taille du bilan correspond à la taille de l’actif : 300 pour les obligations en HTM, 180 pour celles en AFS, 260 pour les actions, 360 pour l’OPCVM et 30 à la banque, soit un total de 1130.

Au 31/12/N

En comptabilité des assurances

Pour déterminer le montant de revalorisation, il faut préalablement calculer le taux de rendement comptable (5,5 %) qui s’obtient :

- Au numérateur, on trouve : les coupons des obligations (25), les dividendes des actions (10) et l’amortissement du zéro-coupon (240), soit un total de 275

- Au dénominateur, on prend les VNC début de période, soit 5000 (on rappelle que le résultat N a été versé sous forme de dividende aux actionnaires).

N.B. Le Code des assurances requiert dans ce calcul de prendre la moyenne des VNC début et fin de période au dénominateur. Comme on fait l’hypothèse ici que les flux interviennent en fin de période et qu’il n’y a ni achat, ni vente en cours de période, on retient la VNC début de période de sorte à obtenir le bon rendement comptable.

Le montant minimal à redistribuer aux assurés s’élève donc à

En IFRS

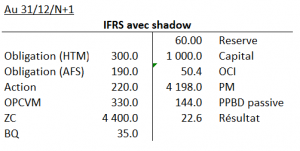

Le bilan N+1 (avec shadow accounting) est le suivant :

Les deux points délicats :

- il reste 60 de report de résultat (les 90 de résultat IFRS de la première période desquels on a ôté les 30 qui ont été versés sous forme de dividende),

- le calcul de la PPB différée.

S’agissant de ce-dernier point, la PPBD (144) est déterminée sur les titres qui sont comptabilisés différemment en IFRS qu’en comptabilité des assurances, ici :

- PBDP, avec variation en OCI, en face des titres AFS pour

- PBPD, avec variation en résultat, en face des titres HFT pour

N.B. Ne pas oublier de réduire l’assiette, dans le calcul du montant de PPBD, à la part des provisions dans l’actif général.

Bon courage à tous dans vos ultimes révisions.